Fęrsluflokkur: Stjórnmįl og samfélag

30.1.2009 | 16:20

Hvaš ber aš gera?

Į įrum įšur sótti ég flokksžing Alžżšuflokksins, blessuš sé minning hans, og einu sinni var ég nokkurs konar ritstjóri draga aš įlyktunum sem lagšar voru fyrir žingiš. Žį fékk ég texta frį undirbśningsnefndum og samręmdi umbrot, stafsetningu og mįlfar. Oft var žessi texti vošalega žunnur žrettįndi eins og gjarnan vill verša hjį stjórnmįlamönnum. Žar var "stefnt aš" og "lagt įherslu į" margt og einkum aš vera góšir viš börn og gamalmenni, aš žvķ ólöstušu vitaskuld. Mig grunar aš sįttmįli nżrrar stjórnar sé skrifašur į svona pólitķsku lošmullumįli og eflaust vill nó-nonsens nįungi eins og Sigmundur Davķš Gunnlaugsson sjį meira kjöt į beinunum. Lįi ég honum žaš ekki.

En hvaš žarf aš vera ķ sįttmįlanum?

- Ķ efnahagsmįlum žarf aš sjįlfsögšu aš fį faglega stjórn ķ Sešlabankann og mašur į borš viš Mį Gušmundsson myndi gefa okkur naušsynlegan trśveršugleika.

- Forgangsmįl er aš kortleggja erlenda fjįrfesta sem fastir eru ķ krónunni og semja viš žį um śtgönguleišir, annaš hvort meš kaldri sturtu (rķfa plįsturinn af) eša hęgari ašferšum. Ef nota žarf AGS lįn til aš greiša žeim gjaldeyri, žį veršur svo aš vera. Gjaldeyrishöftum verši strax aflétt ķ kjölfariš.

- Ganga žarf meš hraši frį skiptingu milli gömlu og nżju bankanna og lįta nżju bankana taka erlendar skuldir heimila og fyrirtękja yfir ķ krónu. Sķšan er gefiš śt skuldabréf frį nżju bönkunum yfir ķ žį gömlu fyrir mismun yfirtekinna eigna og skulda, žannig aš gjaldeyrisjöfnušur nżju bankanna sé į sléttu.

- Žį žarf aš leggja nżju bönkunum til vęnan skammt af eigin fé meš žvķ aš prenta krónur. Rętt hefur veriš um 10% en ég held aš skynsamlegt sé aš žaš sé meira, jafnvel 15-20%. Eins og kunnugt er gera bankar sirka 10 krónur ķ lįnsfé śr hverri 1 krónu ķ eigin fé, og ekki veitir af.

- Svo žarf aš lękka vexti nišur ķ nįnast ekkert, sbr. Bandarķkin.

- Bankarnir žurfa aš fį umboš skv. skżrri ašferšafręši til aš endursemja um og/eša afskrifa hluta skulda (eša setja inn ķ "afskriftasjóš"), įn žess aš hlustaš sé į vęl um aš "afskrifa skuldir aušmanna". Atvinnulķfiš veršur aš komast ķ gang, fyrirtękin verša aš starfa, einhver veršur aš stjórna žeim og hafa hvata af góšum rekstri, og fólk veršur aš hafa vinnu.

- Skorin verši nišur fita ķ rķkisrekstri en naušsynlegar almannatryggingar, heilbrigšisžjónusta og skólakerfi lįtiš aš mestu ķ friši.

- Krónur verši prentašar ef žarf til aš standa undir óskertum atvinnuleysisbótum, vaxtabótum og öšrum lykil-jöfnunarfęrslum ķ samfélaginu.

- Stjórnlagažing endurskoši stjórnarskrį, ašskilji betur valdžętti og leyfi persónukjör til žings žvert į flokkslista. Stjórnarskrį verši breytt ķ nęstu kosningum til undirbśnings ESB ašildar ķ kjölfar žjóšaratkvęšagreišslu žar um.

Markmiš žessara ašgerša er (a) aš lįgmarka skašann į raunhagkerfinu, ž.e. hagkerfi vöru og žjónustu ķ ķslenskri krónu, sem žrįtt fyrir allt er lķtiš og yfirsjįanlegt og žvķ hęgt aš handstżra nįnast frį mįnuši til mįnašar; og (b) aš bęta lżšręšiš og stjórnkerfiš ķ ljósi reynslunnar.

Og svo verši aš sjįlfsögšu tryggš festa og sżn til framtķšar meš žvķ aš sękja um ašild aš ESB og stefna inn ķ evruna.

Stjórnmįl og samfélag | Breytt s.d. kl. 16:26 | Slóš | Facebook | Athugasemdir (10)

29.1.2009 | 12:47

Eignafrysting og lögfręši

Var aš lesa grein Įlfheišar Ingadóttur žingkonu VG ķ Mogganum ķ morgun og fannst lögfręšin dįlķtiš vefjast fyrir henni eins og fleirum ķ umręšunni um eignafrystingu "aušmanna" og įbyrgš.

- Žaš žarf aš gera greinarmun į einkaréttarlegri įbyrgš og refsiréttarlegri įbyrgš. Įlfheišur vitnar ķ mįlaferli nafna mķns Bjarnasonar gegn stjórn Glitnis vegna mismununar hluthafa, žegar bankinn keypti bréf af Bjarna Įrmannssyni į hęrra verši en geršist į markaši, og hneykslast į FME og efnahagsbrotadeild og fleirum fyrir aš hafa ekki gripiš inn ķ žaš mįl. Žar var um aš ręša brot (skv. hérašsdómi) į įkvęšum hlutafélagalaga um bann viš mismunun hluthafa (76. gr. laga nr. 2/1995). Žaš er ekki refsiréttarbrot. Sama gildir um alls kyns gjörninga sem bankarnir lögšust ķ į sķšustu vikum sķnum: ef ekki er um aš ręša fjįrdrįtt eša stuld, heldur einfaldlega vondar višskiptaįkvaršanir, žį heyra žęr ekki undir refsirétt - hvort sem mönnum lķkar betur eša verr. Hluthafar og lįnardrottnar gętu į hinn bóginn įtt einkaréttarlegar skašabótakröfur į bankann, stjórn hans og/eša stjórnendur, ef žeir hyglušu stórum hluthöfum į kostnaš annarra eša brugšust ķ žvķ aš gęta hagsmuna félagsins meš tilhlżšilegum hętti. (En reyndar er bannaš aš fara ķ mįl viš gömlu bankana skv. neyšarlögunum!)

- Ešli hlutafélags er aš eigendur žess, hluthafarnir, bera ašeins įbyrgš į félaginu meš hlutum sķnum ķ žvķ. Žetta er lįnardrottnum og öšrum fullkunnugt um žegar žeir įkveša aš lįna félaginu eša eiga viš žaš višskipti, og er įstęša žess aš hlutafélögum er gert aš einkenna sig meš skammstöfuninni hf. Žaš er žvķ ekki unnt aš sękja meintar skašabętur vegna reksturs bankanna til hluthafa žeirra. Žaš er hęgt aš draga stjórnarmenn persónulega til įbyrgšar en ekki hluthafana sem slķka. Žaš er žvķ afar hępinn lagafótur fyrir žvķ aš kyrrsetja eigur hluthafa vegna žess sem kann aš hafa gerst innan hlutafélags - hvort sem mönnum lķkar betur eša verr.

- Og svo er lķfseigur misskilningurinn sem ég hef įšur fjallaš um ķ bloggi, aš rķkiš eša almenningur beri beina įbyrgš į skuldum eša skuldbindingum gömlu bankanna. Svo er ekki, fyrir utan Icesave sem gerši śt į Tryggingasjóš innstęšueigenda eins og kunnugt er. Tap af kjįnalegum įkvöršunum ķ Kaupžingi og Glitni bitnar haršast į hluthöfum bankans (sem tapa öllu sķnu), og nęstharšast į lįnardrottnum (sem tapa nęstum žvķ öllu sķnu). Vissulega eru Sešlabanki og lķfeyrissjóšir ķ žessum hópi og óbeint tap almennings er grķšarlegt. En žvķ mišur hefšu bankarnir hruniš hvort sem er, žeir voru daušadęmdir ķ žessari stęrš meš engan lįnveitanda til žrautavara ķ erlendum gjaldeyri. Og, sannast sagna, telja jafnvel milljaršatugir ašeins ķ brotum śr prósenti ķ skilum žrotabśanna til lįnardrottna. Skašinn var skešur - hvort sem mönnum lķkar betur eša verr.

Žrįtt fyrir reišina, sem er skiljanleg, veršur aš leyfa réttarrķkinu aš hafa sinn gang. Rannsóknir į refsiréttarbrotum verša aš fara fram meš öruggum hętti žannig aš žęr spillist ekki af óvöndušum vinnubrögšum eins og dęmi eru um. Rannsóknanefndin nżstofnaša, sem ętlaš er aš gera upp viš hruniš aš öšru leyti en žvķ sem heyrir undir refsirétt, veršur vonandi eins og sannleiksnefndin sem reyndist vel ķ Sušur-Afrķku. Ašalatrišiš er aš fį fram rétta heildarmynd af žvķ sem geršist og sišferšilegt uppgjör ķ kjölfariš. En tilraunir til afturvirkra lagabreytinga, eša eignafrysting įn žess aš rökstuddur grunur um brot į gildandi lögum liggi fyrir, enda bara meš skömm fyrir Hęstarétti eša Mannréttindadómstóli Evrópu, og žaš ętti žingmašurinn Įlfheišur Ingadóttir aš vita.

Stjórnmįl og samfélag | Breytt s.d. kl. 12:51 | Slóš | Facebook | Athugasemdir (15)

28.1.2009 | 00:04

Getum viš prentaš peninga?

Ég hét sjįlfum mér žvķ fyrir skemmstu aš koma mér upp meiri žekkingu į peningahagfręši en formašur bankarįšs Sešlabanka Ķslands. Nś hef ég lesiš og meštekiš nokkrar sķšur um mįlefniš į Wikipediu og tel markmišinu hafa veriš nokkuš örugglega nįš.

Ein af grundvallarsetningum peningahagfręšinnar (Quantity Theory of Money) lķtur svona śt:

M * V = P * Q

Eša, į "mannamįli": peningamagn ķ umferš (M) margfaldaš meš veltuhraša peninganna (V), er jafnt veršlagi (P) margföldušu meš magni undirliggjandi gęša (vöru og žjónustu) sem skipta um hendur ķ hagkerfinu (Q).

Žetta į ekki aš vera nįkvęm stęršfręši, frekar en flest annaš ķ hagfręši. Kenningin segir žó t.d. aš ef peningamagn ķ umferš tvöfaldast, ętti veršlag einnig aš tvöfaldast, aš öšru óbreyttu. Žetta er fręg įlyktun Miltons Friedmans og fleiri um aš veršbólga sé fyrst og fremst peningalegt fyrirbęri.

Ef setningunni er beitt į ķslenska hagkerfiš fyrir hrun kemur ķ ljós aš peningamagn ķ umferš (M) var mjög mikiš, veršlag (P) var fremur lįgt vegna sterkrar krónu, raunveršmęti ķ hagkerfinu (Q) voru lķtil mišaš viš peningamagniš, og žį fęst sś nišurstaša aš veltuhraši peninga (V) hljóti aš hafa veriš mjög lįgur (V=P*Q/M). Žaš getur reyndar stašist ef mašur gefur sér aš mikill hluti peninga hafi veriš bundinn utan viš raunveršmęti ķ hagkerfinu, ž.e. ķ eignarhaldspżramķdum, jöklabréfum og öšrum skuldabréfum.

Nśna eftir hrun viljum viš vęntanlega halda Q (magni vöru og žjónustu) eins ósköšušu og hęgt er. Viš viljum lķka halda P stöšugu, žvķ viš viljum ekki veršhjöšnun, ž.e. lękkandi P, žar sem hśn hefur mjög óęskileg įhrif į fjįrfestingu og įhęttusękni - žį geyma allir peninga undir koddanum. V er óljósara og žarf örugglega aš hękka frį žvķ fyrir hrun til móts viš minnkun M, en žaš hljóta aš vera til "ešlileg" gildi į V śr öšrum hagkerfum sem hęgt er aš nota til višmišunar. M (skilgreint vķtt) hefur vęntanlega minnkaš talsvert viš hrun bankanna, viš brotthvarf vešlįna Sešlabanka ("įstarbréfa") og töp ķ sjóšum og fyrirtękjum.

Žį er žaš stóra spurningin: Hvaš mį og į peningamagniš (M) aš vera mikiš? Meš öšrum oršum: getum viš, og ęttum viš aš, hreinlega prenta peninga į réttum tķmapunkti og dreifa žeim um hagkerfiš meš sem skilvirkustum hętti (framlag til eiginfjįr nżrra banka, auknar vaxtabętur, hęrri atvinnuleysisbętur, o.s.frv.)? Ef séš vęri fyrir endann į veršbólgu (ž.e. ef krónan helst stöšug) og jafnvel talin hętta į veršhjöšnun (aš M*V fęri lękkandi), vęri žį rétt aš auka peningamagniš fyrirfram, halda uppi Q og milda žar meš įhrif kreppunnar?

Žessu verša alvöruhagfręšingar aš svara; ég er kannski į villigötum, enda bara amatör og beturvitrungur sem er bśinn aš lesa nokkrar sķšur į Wikipediu. En žó skįrri en Halldór Blöndal.

Stjórnmįl og samfélag | Breytt s.d. kl. 00:40 | Slóš | Facebook | Athugasemdir (35)

25.1.2009 | 21:57

Setjum rétt fólk į rétta staši

Žaš hefur aldrei veriš jafn mikilvęgt aš vanda til stjórnar landsins eins og nśna, nęstu vikur og mįnuši. Aš mķnu mati žarf aš lķta į verkefniš meš ferskum hętti, įn kredda og fordóma.

Ég tel aš fjįrmįlarįšherra og višskiptarįšherra eigi aš žessu sinni ekki aš velja śr röšum žingmanna, heldur verši fengiš fagfólk ķ žessi störf. Žį į ég viš fólk meš žekkingu į og reynslu af fjįrmįlum, flóknum rekstri og verkstjórn, og sem nżtur trausts innan lands sem utan. Meš allri viršingu fyrir stjórnmįlamönnum, žį eru žaš ekki endilega sömu hęfileikar sem žarf til framgangs ķ stjórnmįlum og žeir sem lykilrįšherrar žurfa aš hafa nśna į ögurstundu. Einnig er lķklegra til įrangurs, og vęnlegra til samstöšu, aš framkvęmdavaldiš sé aš nokkru aftengt flokkapólitķk mešan brotsjóirnir rķša yfir.

Aš sjįlfsögšu į aš velja nżja Sešlabankastjórn og jafnvel fękka bankastjórum nišur ķ einn. Bankarįš Sešlabankans žarf aš skipa aš nżju, og aš žessu sinni faglega fęrum rįšgjöfum, innlendum og erlendum, meš bakgrunn ķ hagfręši, lögfręši og alžjóšavišskiptum. Bankarįšiš yrši rķkisstjórn og Sešlabankastjóra til ašstošar viš hagstjórn, mótun peningamįlastefnu, ķ gjaldeyrismįlum, samskiptum viš AGS, samningum viš önnur rķki, og endurskipulagningu bankakerfisins.

Forsętisrįšherra žarf aš hafa tvo öfluga rįšgjafa: efnahagsrįšgjafa (sem gęti jafnframt veriš formašur bankarįšs Sešlabanka) og samskiptarįšgjafa. Hinn sķšarnefndi sjįi til žess aš žjóšin sé upplżst jafnóšum um įętlun stjórnvalda, verkefnin framundan, žęr fórnir sem fęra žarf, og framgang mįla. Ašeins meš upplżstri žįtttöku žjóšarinnar veršur unnt aš sigrast į vandanum.

Of lengi hefur ķslensk pólitķk og stjórnsżsla komist upp meš višvaningshįtt, ófaglegheit, hroka, klķkuskap, smįkóngaveldi og skjallbandalög. Nś hefur žetta allt komiš ķ bakiš į žjóšinni meš afdrifarķkum hętti. Nżtt Ķsland veršur ekki byggt meš sömu vinnubrögšum.

Stjórnmįl og samfélag | Breytt s.d. kl. 22:02 | Slóš | Facebook | Athugasemdir (11)

19.1.2009 | 23:13

Hver tapaši į bixi Ólafs Ólafssonar og annarra slķkra?

Ég sé aš margir misskilja ešli og afleišingar hinna żmsu ógegnsęju fjįrmįlagjörninga sem leka śt śr FME, skilanefndum og endurskošunarstofum žessa dagana.

Žaš er greinilegt aš alls kyns "krókódķlar" voru ķ gangi sem gengu m.a. śt į aš kaupa hlutabréf og meira aš segja skuldabréf gegn lįnum og vešum ķ bréfunum sjįlfum. Bankarnir voru žarna ķ raun aš fjįrmagna sjįlfa sig, og halda uppi hlutabréfaverši og jafnvel eiginfjįrhlutfalli. Allt frekar sóšalegt, og augljós einkenni sjśkdómsins ķ hagkerfinu og višskiptalķfinu (en hvar var FME? į golfvellinum?)

Misskilningur nśmer 1 er aš žetta bix bitni beinlķnis į rķkissjóši eša öllum almenningi. Bixiš bitnar į (almennum) hluthöfum og kröfuhöfum gömlu bankanna, og žeir gętu hugsanlega įtt gildar skašabótakröfur į žrotabśin, fyrrverandi lykilstjórnendur og jafnvel stęrstu eigendur ef žeim var hyglaš į kostnaš minni hluthafa. Žaš er hins vegar óžarfi aš óttast aš rķkissjóšur eša almenningur sitji uppi meš reikninginn, hann er ķ žrotabśum bankanna og rķkiš ber ekki įbyrgš į žeim. (Icesave Landsbankans er undantekningin, žar skiptir mįli fyrir almenning aš žrotabśiš eigi sem mest upp ķ innlįnin. En Kaupžing og Glitnir er sem betur fer önnur saga.)

Misskilningur nśmer 2 er aš bankarnir hafi hruniš śt af svona krókódķlum og svindliprettum. Svoleišis lagaš er vitaskuld sķst til bóta, en hagfręšingar (m.a. Willem Buiter, Annie Sibert, og Robert Wade) eru sammįla um aš ķslenska bankakerfiš hefši hruniš hvort sem er - jafnvel žótt ekkert svindl eša svķnarķ vęri, og jafnvel žótt engin erlend krķsa hefši komiš til. Bankarnir voru of stórir, peningamįlastjórnin of slök, gjaldmišillinn of lķtill, og Sešlabankinn of óburšugur - hruniš var óumflżjanlegt žegar af žessum sökum.

Sem sagt: fókusinn į višskiptalegu įbyrgšina mį ekki valda žvķ aš pólitķska og embęttislega įbyrgšin falli ķ skuggann; žar liggur ekki sķst rót vandans.

Stjórnmįl og samfélag | Breytt s.d. kl. 23:16 | Slóš | Facebook | Athugasemdir (21)

19.1.2009 | 12:23

Nżtt lżšveldi og hugmyndir Vilmundar

Um daginn skrifaši ég um 25 įra gamlar hugmyndir Vilmundar Gylfasonar um róttękar breytingar į stjórnkerfinu, sem eiga ekki sķšur viš ķ dag en žį. Svo viršist sem margt af žessu sé aš festa rętur ķ umręšu dagsins og žaš er vel.

Ķ žessu sambandi langar mig aš benda į góšan og tķmabęran Krossgötužįtt į Rįs 1 žar sem Hjįlmar Sveinsson fjallar m.a. um Vilmund og hugmyndir Bandalags jafnašarmanna, og fręg 17 mķnśtna žingręša Vilmundar er endurflutt - alveg mögnuš.

Jafnframt bendi ég į sérlega fķna grein Jóns Kalmans Stefįnssonar śr Fréttablašinu 15. janśar sl., "Nżtt Ķsland; nżtt lżšveldi". Jón rekur orsakir vanda okkar réttilega til bresta ķ stjórnkerfinu og gallašs lżšręšis.

Nżtt lżšveldi hlżtur aš lęra af mistökunum og verša reist į traustari stošum en hiš fyrra.

18.1.2009 | 00:34

Tķšindalaust ķ Sešlabankanum

Ķ višskiptablaši Morgunblašsins į fimmtudaginn var rętt viš Eirķk Gušnason sešlabankastjóra. Žar višhafši hann eftirfarandi ummęli, sem vöktu athygli mķna:

"Žaš er sannarlega kominn tķmi til aš skynja betur žörfina fyrir śtlendinga aš komast meš peningana frį landinu," segir Eirķkur [...] um stöšu erlendra fjįrfesta sem eru fastir meš fjįrfestingar sķnar į Ķslandi žvķ žeir geta ekki skipt krónum yfir ķ erlenda mynt sökum gjaldeyrishafta. Ašspuršur segir hann ekki veriš aš ręša viš žessa fjįrfesta um hugsanlega śtgöngu. "Žaš er ekki veriš aš semja um žaš, nei." [leturbr. mķnar]

Bķddu nś ašeins viš. Žaš eru 100 dagar frį hruninu, og Ķslendingar bśa viš gjaldeyrishöft og manndrįpsvexti, vegna einmitt žessara śtlendinga sem sitja fastir meš krónurnar. Og Sešlabankinn "er ekki aš ręša viš žessa fjįrfesta"(!) en - Guš lįti gott į vita - žaš er aš hans mati "sannarlega kominn tķmi til aš skynja betur (!!) žörfina"!

Žessum mönnum er ekki višbjargandi.

Kęri forsętisrįšherra. Žaš veršur aš skipta um žessa Sešlabankastjórn ekki seinna en strax. Hśn er svo gjörsamlega vanhęf, rśin trausti innanlands sem utan, og śti aš aka, aš žaš hįlfa vęri nóg fyrir tvo.

Svo legg ég til aš sett verši saman ašgeršateymi 3-5 skuldabréfasérfręšinga śr bankakerfinu (jį, śr gömlu bönkunum žess vegna) sem gangi ķ žaš mįl aš ręša viš śtgefendur og eigendur helstu krónustaša, kortleggi vandann, og leggi til lausnir į honum. Til žessa hefši teymiš 2-3 vikur. Žaš mętti hugsa sér röš uppboša eša śtboša į gjaldeyriskvótum, śtboš į löngum kślubréfum rķkissjóšs ķ evrum, prógramm um sérstök rķkisbréf ķ krónum meš breytanleika ķ evrur viš įkvešin skilyrši o.s.frv. Ķ kjölfariš vęri svo krónunni fleytt į nż, enda eru höftin byrjuš aš leka eins og viš mįtti bśast.

En, eins og innheimtufyrirtękiš segir: ekki gera ekki neitt - ķ 100 daga ķ višbót.

Stjórnmįl og samfélag | Breytt s.d. kl. 00:49 | Slóš | Facebook | Athugasemdir (7)

15.1.2009 | 17:45

"Af hverju lękka lįnin ekkert žótt ég borgi og borgi af žeim?"

Flestir sem tekiš hafa verštryggt lįn žekkja tilfinninguna: mašur borgar hvern greišslusešilinn į fętur öšrum, en höfušstóllinn hękkar bara, eša a.m.k. lękkar ekkert sem heitiš getur. Skošum ašeins stęršfręšina sem aš baki liggur.

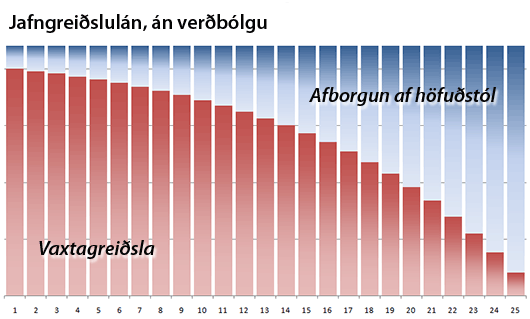

Verštryggš hśsnęšislįn eru jafngreišslulįn (annuitet). Žaš žżšir aš vextir og afborganir eru stillt af, meš nokkuš snśinni formślu, žannig aš mįnašarleg greišsla er alltaf sama upphęšin śt lįnstķmann. Sś upphęš er fyrst ašallega vextir, en ķ lokin veršur hśn ašallega afborgun. Žetta er best sżnt meš myndręnum hętti. Dęmiš er um 25 įra lįn meš 5% vöxtum:

Eins og sést, gengur hęgt į höfušstólinn fyrstu įrin - žį mį segja aš veriš sé aš greiša "ašgöngumišann" aš lįninu, en svo vęnkast stašan sķšar į lįnstķmanum.

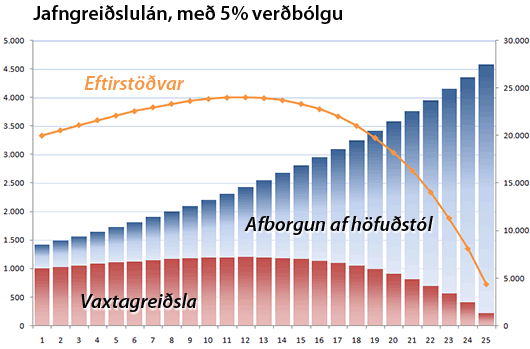

Žetta er einfölduš mynd žar sem ekki er gert rįš fyrir veršbólgu. Žegar veršbólgan kemur til skjalanna er eins og myndin hér aš ofan sé prentuš į gśmmķ og žaš teygt öšru megin - sślurnar "strekkjast" og lengjast. Aftur er best aš nota mynd; dęmiš er um 20 mkr lįn til 25 įra og veršbólgan er 5% (vextir įfram 5%):

Hér sést vel upplifun flestra, meš appelsķnugulu lķnunni (hęgri įs), sem sżnir hvernig eftirstöšvar lįnsins fara hękkandi fyrri helming lįnstķmans vegna veršbólgunnar, žrįtt fyrir aš greitt sé af lįninu samviskusamlega (afborganir į vinstri įs). Seinni helming lįnstķmans vinnast eftirstöšvarnar sem betur fer mun hrašar nišur, eins og sjį mį.

Aš mķnu mati žarf aš hafa žessa mynd ķ huga ef fólk er aš velta žvķ fyrir sér aš "skila lyklunum" og hętta aš borga af hśsnęšislįnum: versti parturinn er fyrst, og žį er ķ reynd veriš aš greiša vexti af öllum lįnstķmanum (vextir seinni hluta lįnstķmans eru aš hluta fluttir yfir į fyrri hlutann).

Ķ dęminu er reiknaš meš 5% veršbólgu; meiri veršbólga myndi "teygja" myndina enn meira en prinsippiš er įfram hiš sama.

Um žessar mundir er mikil veršbólga ķ landinu en hśn mun vonandi lękka į komandi įrum, enda horfur į veršhjöšnun nema svo mikiš verši prentaš af sešlum aš žaš vegi į móti.

Greišslusešlar eru aldrei skemmtilegir, en vonandi hjįlpar žetta einhverjum aš įtta sig į heildarmyndinni. Jafngreišslulįn eru fķn uppfinning en geta orkaš einkennilega, sérstaklega ķ upphafi.

13.1.2009 | 01:03

Dellumakerķ um gjaldeyrisskiptasamninga

Atburšarįs undanfarinna įra varšandi ķslensku krónuna ętti aš vera flestum kunn. Ķ kjölfar įkvaršana um stórišjuframkvęmdir įrin 2002-3 var fyrirsjįanleg žensla ķ hagkerfinu og innflęši fjįrmagns. Innlendir og erlendir fjįrfestar sįu sér leik į borši og vešjušu į sterkari krónu. Landsmenn tóku ódżr erlend lįn sem skruppu saman ķ krónum tališ. Sešlabankinn kynti eldinn meš hįvaxtastefnu, sem įtti aš slį į veršbólgu, en dugši hvergi žar sem innflutningur efldi ženslu og erlent fé streymdi inn ķ landiš. Sešlabankanum lįšist aš safna gjaldeyrisforša eša treysta undirstöšur bankakerfisins til undirbśnings hinum óhjįkvęmilega višsnśningi, sem loks varš meš hinni alžjóšlegu lausafjįrkreppu. Krónan stóš žį berskjölduš og féll eins og steinn, eins og viš var aš bśast, og margsinnis hafši veriš varaš viš. Peningamįlastefnan var jafn gjaldžrota og bankarnir, og žvermóšskuleg tilraunin til aš halda śti örmynt į netvęddum alžjóšamarkaši hafši gjörsamlega mistekist.

Žótt žetta liggi allt ljóst fyrir, hafa żmsir fjölmišlungar og hagsmunagęslumenn nś fest sig ķ žeirri dellukenningu aš krónan hafi falliš vegna samsęris ljótra bissnesskalla, sem beitt hafi fyrir sig gjaldmišlaskiptasamningum af miklu sišleysi, ef ekki lķka lögleysi.

Žarna finnst mér bakari vera hengdur fyrir smiš, og athyglinni beint frį hinum raunverulegu rótum vandans.

- Gjaldeyrisskiptasamningar eru ešlilegur hluti allra opinna fjįrmįlamarkaša. Žeir eru notašir hvarvetna til aš minnka įhęttu - og einnig til spįkaupmennsku, sem er smurolķa markaša og ekki vond ķ sjįlfri sér.

- Sį gjaldmišill sem ekki žolir gjaldeyrisskiptasamninga, er ekki beysinn gjaldmišill, og vęri ipso facto best lagšur af, žegar af žeim sökum.

- Žegar višskiptavinur gerir skiptasamning viš banka, gerir bankinn ķ reynd annan, öfugan samning į markaši til baktryggingar. Bankar hagnast į vaxtamun, gengismun og žóknunum ķ slķkum samningum, ekki į žvķ aš taka eigin stöšu į móti višskiptavinunum.

- Bankarnir enda meš nettójöfnuš, ķ krónu eša gjaldeyri, į sķnum efnahagsreikningi, sem veršur aš vera innan marka og reglna Sešlabanka og FME um eiginfjįrhlutföll. Ķslensku bankarnir voru meš sérstaka undanžįgu frį Sešlabankanum til aš vera nokkuš "langir" ķ gjaldeyri į móti krónu til aš verja eiginfjįrgrunn sinn gagnvart veikingu krónunnar. Meš öllu žessu var fylgst af hįlfu margnefnds Sešlabanka og FME, og tölurnar liggja fyrir ķ įrsfjóršungsuppgjörum bankanna.

- Tal um "tap" og "hagnaš" af gjaldeyrisskiptasamningum er oft rangt. Jįkvęš staša slķks samnings stendur oftast į móti samsvarandi neikvęšri stöšu eigna eša skulda, sem verja įtti meš samningnum, og öfugt. Til dęmis eiga lķfeyrissjóšir erlendar eignir, sem lękka ķ verši ķ krónum tališ žegar krónan styrkist (žį fįst segjum 80 krónur fyrir dollarann ķ stašinn fyrir 100 įšur). Til aš jafna śt žessa įhęttu gerir sjóšurinn skiptasamning sem bętir honum lękkunina (skilar "hagnaši") žegar krónan styrkist. Žveröfugt į viš ķ fyrirtęki sem skuldar ķ erlendri mynt; žar myndi skiptasamningur koma til móts viš hękkun lįna (skila "hagnaši") žegar krónan veikist (dollarinn kostar 100 krónur ķ staš 80 įšur). Nettóįhrifin eru ķ bįšum tilvikum nśll, žegar bįšar hlišar eru skošašar - hagnašur og tap jafnast śt.

- Forsvarsmenn śtgeršarfyrirtękja og lķfeyrissjóša, sem tala um aš bankar hafi "ginnt" žį, eru aš lżsa žvķ yfir aš žeir séu kjįnar.

- Viš greišslužrot bankanna uršu skiptasamningar aš kröfum annars vegar ķ žrotabśin (jįkvęš staša) og hins vegar į višskiptavini (neikvęš staša). Rķkissjóšur eša almenningur ber ekki įbyrgš į skuldbindingum gömlu bankanna (utan Icesave hjį Landsbankanum). Žaš mun enginn fį greiddar verulegar upphęšir śr žessum žrotabśum, ķ besta falli einhver prósent af kröfum, og žaš sama veršur lįtiš yfir alla kröfuhafa ganga. Uppslįttur um aš einhverjir fįi hundrušir milljarša greiddar śt vegna skiptasamninga, tala nś ekki um śr rķkissjóši, er rakin žvęla og į aš takast sem ašvörun um yfirgripsmikla vanžekkingu viškomandi blašamanns/ofurbloggara.

Gengi fljótandi gjaldmišils ręšst af framboši og eftirspurn, sem aftur mótast af trśveršugleika og trausti į markaši. Ef peningamįlastefna er galin, stjórn Sešlabanka er ófagmannleg, erlendar skuldir grķšarlegar, og gjaldeyrisforši hlutfallslega lķtill, žį fellur gjaldmišillinn. Svo einfalt er žaš - og ekki hęgt aš kenna įrinni um.

Stjórnmįl og samfélag | Breytt s.d. kl. 01:13 | Slóš | Facebook | Athugasemdir (10)

8.1.2009 | 00:27

Endurgreišsla Bjarna Įrmanns er ekki öll žar sem hśn er séš

Żmislegt ķ atburšarįs og umręšu undanfarinna mįnaša er hįlf sśrrealķskt, eša handanraunsęiskennt. Mešal žess mį nefna hina mikiš ręddu endurgreišslu Bjarna Įrmannssonar į bankastjóralaunum frį Glitni aš upphęš 370 milljónir króna.

Hvašan komu peningarnir? Gott er aš įtta sig į žvķ aš svona ofurlaunagreišslur, sem bera fyrst og fremst vott um kjįnaskap stjórnar bankans, snśast į endanum um skiptingu hagnašar milli stjórnenda og hluthafa. Ef Bjarni kallinn hefši ekki fengiš 370 milljónirnar, hefšu hluthafar bankans fengiš žęr - annaš hvort ķ arš eša sem hlutdeild ķ eigin fé bankans. Sumir tala eins og Bjarni hafi fengiš peningana "frį almenningi", en žaš er reyndar ekki svo. En hins vegar fékk rķkiš ķ sinn hlut 130 milljónir ķ tekjuskatt.

Hvert fóru peningarnir? Bjarni skilaši žeim til gamla Glitnis, sem er į leiš ķ gjaldžrotaskipti og veršur fyrir rest aš žrotabśi. Gamli Glitnir er tęknilega enn ķ eigu gömlu hluthafanna, en ķ reynd er hann ķ eigu kröfuhafanna. 370 milljónirnar ganga žvķ inn ķ eignapott gamla Glitnis, til greišslu krafna frį Commerzbank, Deutsche Bank, Sešlabankanum, lķfeyrissjóšum og öšrum sem tóku žį įhęttu aš lįna Glitni peninga. Žęr fara ekki ķ rķkissjóš. Reyndar tapar rķkissjóšur 130 milljónum į žessu žvķ hann žarf aš skila tekjuskattinum aftur til žrotabśsins.

Mķn spurning ķ ljósi žessa er: af hverju gaf Bjarni ekki frekar Męšrastyrksnefnd peningana?

Erindi um hugmyndir Vilmundar Gylfasonar

Erindi um hugmyndir Vilmundar Gylfasonar